ここではFP(ファイナンシャルプランナー)試験のライフプランニングの手法について説明したい思います。

ライフプランニングの手法

はじめに、人の一生の出来事をライフイベントといい、各ライフイベントごとに一定の資金が必要になってきます。なかでも額の大きい3つの必要資金のことを3大必要資金といい、教育資金、住宅取得資金、老後資金がこれに当たります。

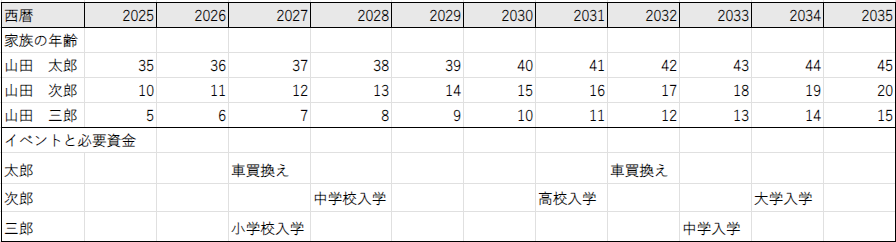

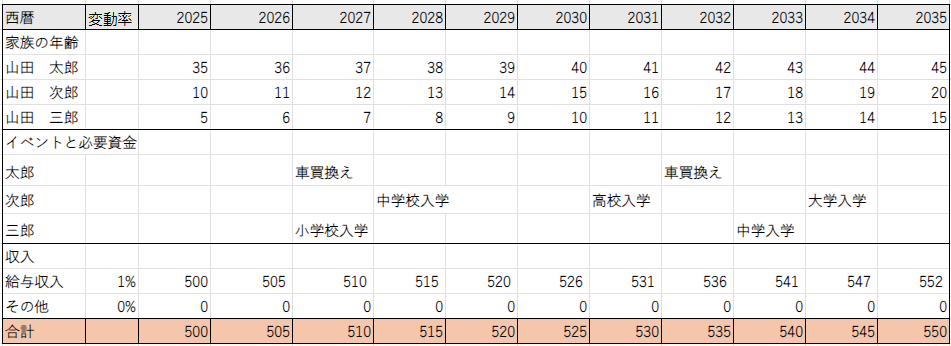

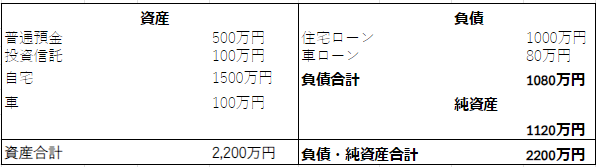

次にライフプランニングを行うときに使われるものとして、ライフイベント表、キャッシュフロー表、個人バランスシートがあります。

・ライフイベント表:家族の将来のライフイベントと必要資金について時系列順にまとめた表のことをいいます。表として可視化することで将来やることを明確にすることができます。

・キャッシュフロー表:上図のライフイベント表と現在の収支状況をもとに将来の収支状況と貯蓄残高の予想をのせた表になります。本来は収入も支出も表が大きくなってしまうので収入だけ追加しました。収入欄には可処分所得(後述)、支出欄には生活費や住居費などを記入します。ライフイベント表と違って西暦と2025の間に変動率が追加されています。これは収入であれば昇給率、生活費であれば物価上昇率などが当たります。n年目の金額は以下のように計算します。

n年目の収入額 = 現在の金額 × ( 1 + 変動率 )^n

可処分所得:年収から社会保険料(健康保険料や雇用保険料など)や所得税、住民税などを引いた金額のことをいいます。

・個人バランスシート:ある時点における資産と負債をまとめた表になります。「資産」には預貯金や投資信託、自宅(土地、建物)、車などを記入します。ことのき自宅や車などは今売ったときの金額(時価)を記入しましょう。「負債」にはローンを、「純資産」には資産合計から負債合計を引いたものを記入します。

6つの係数

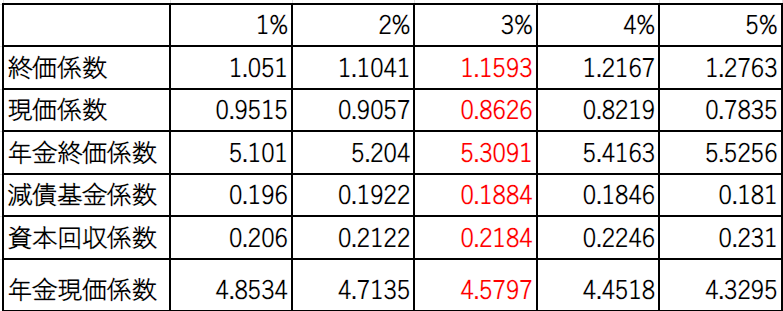

ここからは資金計画を立てるときに使われる6つの係数について説明していきます。期間が5年の6つの係数表が以下になります。

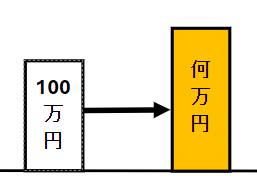

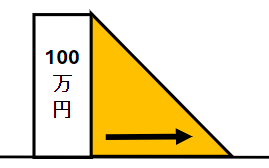

・終価係数:現在の金額を複利で運用した場合に用いる係数。

例)100万円を年利3%で運用した場合の5年後の金額

1,000,000円 × 1.1593 = 1,159,300円

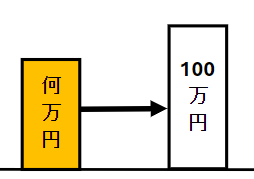

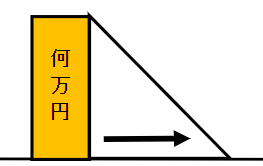

・現価係数:一定の期間後にある金額に達するのに必要な元本を求める係数

例)年利3%で5年後に100万円を用意するために必要な元本

1,000,000円 × 0.8626 = 862,600円

・年金終価係数:毎年一定の金額を積み立てた場合の一定期間後の合計を求める係数

例)年利3%で毎年20万円を5年間積み立てた場合の5年後の金額

200,000円 × 5.3091 = 1,061,820円

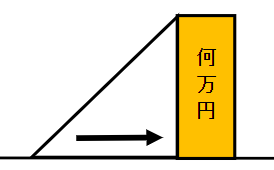

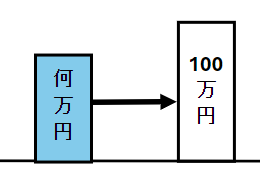

・減債基金係数:一定期間後にある金額を用意するために、毎年いくら積み立てるか求める係数

例)年利3%で5年後に100万円を用意するために必要な毎年の積み立て金額

1,000,000円 × 0.1884 = 188,400円

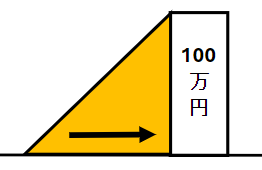

・資本回収係数:現在のある金額を一定期間で取り崩したときの毎年受け取れる金額を求める係数

例)100万円を年利3%で5年間かけて取り崩した場合の毎年の受給額

1,000,000円 × 0.2184 = 218,400円

・年金現価係数:将来一定期間にわたってある金額を受け取るために必要な元本を求める係数

例)5年間にわたって20万円ずつ受け取る場合に必要な元本(年利3%)

200,000円 × 4.5797 = 915,940円

まとめ

今回はライフプランニングに関連する事柄について説明しました。次はライフプラン策定上の資金計画についてまとめようと思います。

コメント